В 2012 году совокупный капитал банковской системы увеличился на 24,3 процента, а за последние три года - в 2 раза

15.04.2013

2098

В Узбекистане открыты широкие возможности для развития малого бизнеса и частного предпринимательства, что является важным фактором повышения занятости и доходов населения. В настоящее время более 75 процентов занятого трудом населения нашей страны работает именно в сфере малого бизнеса, а доля отрасли в валовом внутреннем продукте достигла 54,6 процента.

Это свидетельствует не только о повышении благосостояния нашего народа, но и об устойчивой работе финансово-банковской системы страны. Ведь в условиях продолжающегося глобального кризиса финансово-банковская система Узбекистана работает надежно и вносит весомый вклад в формирование класса собственников – локомотива проводимых в нашей стране процесса модернизации и демократических преобразований.

В 2012 году совокупный капитал банковской системы увеличился на 24,3 процента, а за последние три года - в 2 раза. Сегодня уровень достаточности капитала составляет 24 процента, что в 3 раза выше общепринятых международных стандартов. Ликвидность банковской системы в 2012 году превысила 65 процентов, в 2 раза больше требуемого минимума.

Если в 2010 году положительные оценки таких авторитетных международных рейтинговых агентств, как “Фитч Рейтингс”, “Мудис”, “Стандарт энд Пурс”, имели лишь 13 коммерческих банков нашей страны, то в настоящее время их число достигло 28. Увеличение числа филиалов и мини-банков коммерческих банков, расширение перечня оказываемых банковских услуг является важным фактором оперативности и качества банковского обслуживания населения.

В течение первого квартала 2013 года объем кредитов, выделенных банками Узбекистана субъектам малого бизнеса и частного предпринимательства, увеличился в 1,4 раза по сравнению с аналогичным периодом 2012 года и составил 1,6 триллиона сумов. Вместе с тем в общей структуре финансовых услуг доля банковских услуг составляет 87,1 процента, что также наглядно показывает, насколько широки масштабы проводимой в этом направлении последовательной работы.

Эти особенности нашли свое отражение в проведенном Центром изучения общественного мнения “Ижтимоий фикр” социологическом опросе на тему “Мнение общественности о месте банковской системы в поддержке малого бизнеса и частного предпринимательства, доверии предпринимателей к банковской системе”.

Активное участие в опросе приняли представители сферы малого бизнеса и частного предпринимательства в сельской местности - индивидуальные и семейные предприниматели, малые предприятия и микрофирмы, дехканские и фермерские хозяйства, а также выпускники профессиональных колледжей и женщины-предприниматели.

Результаты опроса показали, что в целом деятельность банков высоко оценивается частными предприниматели. Почти все респонденты объяснили это надежным и стабильным развитием банковской системы Узбекистана несмотря на негативные последствия мирового финансового кризиса, отсутствием ее зависимости от зарубежных источников финансирования, низким уровнем государственного долга и продуманным подходом к заимствованию извне, говорится в информационно-аналитическом сообщении Центрального банка, подготовленном совместно с Центром изучения общественного мнения “Ижтимоий фикр”.

Предпочтение в ходе опроса было отдано банкам “Халк банки”, “Агробанк”, “Микрокредитбанк”, Национальный банк, “Асака банк”, “Кишлок курилиш банк” и “Саноаткурилишбанк”.

Удобства, создаваемые в банках, увеличение видов и качества предлагаемых услуг, культуру обслуживания отметили 97,4 процента опрошенных предпринимателей.

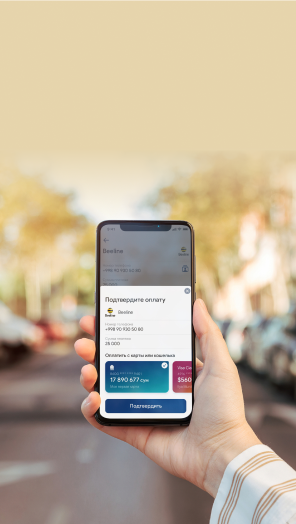

Все участники опроса подчеркнули удобство пользования дистанционными услугами (банк-клиент, интернет-банкинг, смс-банкинг, мобильный банкинг), что позволяет оперативно управлять средствами без необходимости личного посещения банка. Респонденты отметили целесообразность регулярного расширения перечня подобных современных удобств и услуг.

Ответы на вопросы, заданные с целью выявления уровня использования микрофинансовых услуг банков, показали, что дехканские и фермерские хозяйства предпочитают пользоваться услугами “Агробанка”, а для индивидуальных и семейных предпринимателей, микрофирм и малых предприятий удобней услуги филиалов “Халк банки” и “Микрокредитбанка”.

96,4 процента респондентов указали, что выделяемые коммерческими банками микрокредиты имеют важное значение в формировании необходимого начального капитала, широком вовлечении женщин и молодежи в предпринимательство, особенно в сельской местности.

Опрос показал, что расширение банковских услуг по кредитованию сыграло важную роль в создании новых рабочих мест и повышении уровня жизни населения, что отметили 98 процентов респондентов.

92,4 процента участников опроса отметили, что выделяемые банками кредиты на финансирование бизнес-проектов выпускников колледжей способствуют налаживанию молодежью собственной предпринимательской деятельности, созданию дополнительных рабочих мест. 97,9 процента высказали это мнение в отношении бизнес-проектов женщин, что способствует повышению благосостояния семей, прежде всего, в сельской местности.

В ходе опроса особо отмечалось (96,5 процента), что в настоящее время микрокредиты, выделяемые банками личным подсобным и фермерским хозяйствам, являются важным фактором развития села.

Все участвовавшие в опросе предприниматели регулярно участвуют в проводимых на местах практических встречах и семинарах, посвященных разъяснению правил кредитования, льгот и удобств, определенных законодательством.

Участники опроса также положительно оценили работу созданных в банках “телефонов доверия”, которые помогают субъектам малого бизнеса и частного предпринимательства оперативно решить возникающие вопросы, получить соответствующие советы.

Результаты опроса центра “Ижтимоий фикр” показали, что общественность страны высоко оценивает деятельность банковской системы Узбекистана в процессе развития малого бизнеса и частного предпринимательства. Это имеет важное значение в разработке конкретных предложений и рекомендаций для широкого внедрения современных и удобных банковских услуг, еще более эффективной организации деятельности сферы. Ведь поддержка созидательного потенциала нашего народа послужит еще более динамичному развитию страны, обеспечению благополучия каждой семьи, каждого гражданина Узбекистана

UzReport 15.04.2013